大家好,今天小编关注到一个比较有意思的话题,就是关于海外不应成避税天堂的问题,于是小编就整理了2个相关介绍海外不应成避税天堂的解答,让我们一起看看吧。

为什么说马耳他是“避税天堂”?

谢谢邀请。

马耳他是欧洲唯一一个四位一体国,马耳他本国很欢迎外来经商人群

其次,马耳他是申根国家,英语系国家,在马耳他注册公司,属于海外贸易,马耳他政府也很欢迎投资者到马耳他

再次,马耳他有较好的移民政策支持

欧洲避税天堂

“地中海之心”马耳他,是国际自由港,被称为“南欧瑞士”。马耳他是非全球征税国家,马耳他政府针对本国非纳税居民,仅就该居民在马耳他产生的收入和/或在马耳他收到的个人收入部分征收个人所得税。

马耳他公民不会有任何税务窘境,因为投资人仍将被视为非纳税居民。且国内无名目繁多的不动产税、无净财富税、无遗税与赠予税。对于在马耳他创立公司的人而言,马耳他不仅有利好的税收政策作为支持,可以保证税收减免,另外还可以享受欧盟关税补贴,堪称是世界级的避税天堂。

一般人都知道,马耳他有“地中海之心”的美誉,而对企业来说,马耳他“南欧瑞士”“欧洲新加坡”及“地中海硅谷”等荣誉,则更具吸引力。而这些称号的由来,与马耳他超优惠的税收政策密不可分。

马耳他属于非全球征税国家,与76个国家和地区(包括中国)签署了避免双重征税协议,更重要的是,马耳他实行企业退税制,企业所得税实行退税后低至5%。此外,在马耳他,无需缴纳遗产税、净财富税、不动产税、赠与税。如此低的税收和稳定的利商型政府,吸引了大量外企纷纷涌入“他”的怀抱,马耳他也有了“地中海硅谷”之称。

1.企业所得税

在马耳他,受征税企业主要两种类型:一是在马耳他成立并且长期居住,实际管理和监管在马耳他;二是在马耳他以外成立,但在马耳他实际管理和经营。企业所得税税率为35%,但是企业实行部分或者全部退税制度(1994年开始)。股东可以对公司在马耳他交税的6/7申请退还,可使得公司税率降为5%。

2.个人所得税

马耳他税务居民,需缴纳个人所得税(大多数情况下,投资人仍将被视为非税务居民)。马耳他实行的是累进税制,税率为15%-35%, 起征点为年收入9100欧元。而且根据纳税人家庭状况的不同,个税分为单身税率、已婚税率。

3.关税

马耳他2004年5月1日加入欧盟之后,其关税完全按照欧盟的关税规定征收。对来自欧盟其他国家的产品免征关税,对来自欧盟之外国家的产品按欧盟统一规定征收。

4.印花税

某些种类的商业和法律文件需缴纳印花税。通常的做法是从价计税,例如按照转让不动产的价值纳税的印花税税率是5% ;证券交易的印花税为2%到5%;动产拍卖的印花税为2.6%,保险的印花税为0.1%。未印花文件在法律上不构成有效证据。

5.社会保险税

所有在马耳他工作的人都要缴付社会保险税(社保),一般雇员社会保险税约占其工资总额的20%,雇员和雇主各缴纳10%。

向跨国公司征收至少15%的企业税能否解决G7尤其是美国的问题?

G7达成15%全球企业税,美国获利发展中国家受损!对中国影响多大?

新冠疫情当下,企业生存更难。七国集团(G7)紧急开会,历史性提高全球企业最低税率,最低调整为15%,税率上限没有提及。美国和欧盟沆瀣一气,收割全球跨国企业税,美国是最大的受益者,发展中国家将受到暴击,那么对中国又有什么影响呢?

洞见真知,解构真相!各位网友大家好,我是教书匠唐见,欢迎大家收看《见解》栏目。

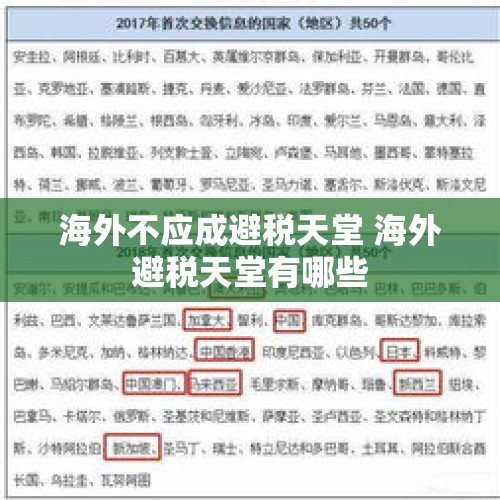

6月5日,在伦敦举行会谈的七国集团(G7)财政部长和央行行长达成了一项历史性共识,同意将全球企业最低税率定为15%,并决定将该标准其推广至20国集团(G20),然后逐步扩展到全球100多个国家,并最终达成一份全球性的征税协议。

这就意味着,全球企业税的主导权和规则制定权,由美国为首的西方国家,主要是G7成员掌控。看起来是一个企业税率的问题,事实上其背后是有深意的。大家知道,G7是发达国家的俱乐部,跟发展中国家没有太多关系。这个时候,G7突然出台全球企业税,不仅要干涉别国内政,还要干涉别国的经济命脉嘛。

什么意思呢?举个例子,根据G7拟定的协议,美国的跨国企业需要将在“避税天堂”少缴的税款补缴给母国。比如某公司的注册地为开曼群岛,开曼群岛企业税率为5%,一旦该协议实施,该公司将不得不多缴纳10%来补齐15%的所得税率,这部分补税将直接交给美国,而不是开曼群岛。

根据专家解析,G7制定的这个协议是一体两面的:一方面它在税收方面缓解疫情后的政府财政压力,但另一方面又会削弱那些原本就靠低税率吸引投资的国家的竞争力,尤其是许多发展中国家。换而言之,发展中国家将深受其害,可能会导致资产转移和工厂转移。受伤的还是发展中国家。中国也不例外。

大家知道,中国的很多跨国公司在开曼群岛注册,本身是为了避税而去的。一方面,现在可好了,G7制定的全球税收协议,这些在开曼群岛注册的中国企业,将回到中国缴纳最低15%的税收,这无疑是为国家的财政增收的。另一方面,很多的跨国企业来中国的中国做生意,可以不在中国交企业税,而是回到母国交15%的税收。

事实上,这就是以美国为首的G7国家狡猾的地方,在全球的500强企业里面,或者说在跨国企业里面,以美国为首的G7国家里,占了一大半的跨国企业。就拿美国来说,美国是全球跨国企业最多的国家,也就意味着,更多的跨国企业将15%的税收交到美国!这样一对冲,发展中国家,当然也包括中国在内,是受损的。

尤其对中国是不利的。大家也知道,中国是全球最大的单一市场,也是跨国企业最想进入的市场,当然是获利的最大单一市场。这样一来,大把的跨国企业在中国做生意赚钱,然后交税到美国等西方国家,这不是收割中国市场的税收吗?这对中国来说是不利的。而且,一旦这个税率确定,全球必须遵守,中国就没有了优势。

与此同时,在跨国公司领域,当然是美国为首的G7国家最多嘛,而中国的跨国企业相对来说是比较少的,相对来说收取的企业税就更少了。这就是美国比较奸诈的地方,看到中国的经济势头强劲,就采用这样的所谓的“国际规则”来限制中国这样的新兴国家的经济发展,甚至可能阻断中国科技企业的发展。

比如说在发展中国家中,基于G7定制的全球企业税,有时候无法无差别地给所有企业统一税率,因为这无法有意识地扶持本国企业发展。例如实施统一的税率,可能本国的高科技产业,互联网产业永远起不来。因为来自美国的脸书、亚马逊、微软等等巨头,拥有着巨大的竞争优势,在统一税率的优势下,会将他国的互联网公司基本全部消灭,实施全部的垄断。特别是是对中国在芯片企业的发展将是非常不利的。

G7达成全球跨国公司最低税率协议,有人说对中国的负面影响十分有限,因为中国目前的税率远高于G7的这个标准,这是一个成色十足的短视目光。要知道,这个看似公平的标准一旦确立,无疑,西方制裁他国的工具箱里就又多了一个工具,到时候,你的各种吸引外资的优惠政策都有可能成为被制裁的借口!最典型的就是美国这一轮的贸易战,就是制裁中国。

美国利用本轮全球税改的良机进行“补血”,再次试图主导国际经济规则的重大国际行动。G7定制的全球企业税收标准,其实就是美国对国际税收规则的重构,最终受益的是以美国为首的G7成员国,发展中国家将受损。

今天就聊到这里,感谢您的关注、点赞和转发,一起来传播科普知识。下一期再见。

到此,以上就是小编对于海外不应成避税天堂的问题就介绍到这了,希望介绍关于海外不应成避税天堂的2点解答对大家有用。

还没有评论,来说两句吧...