大家好,今天小编关注到一个比较有意思的话题,就是关于央行连续千亿逆回购的问题,于是小编就整理了1个相关介绍央行连续千亿逆回购的解答,让我们一起看看吧。

美联储多次否认QE,量化宽松(QE)与提供流动性,难道不是一回事?

不一样。

量化宽松是日本央行最先发起的概念,是一个比较狭义的理念,它意味着央行定量的购买长期国债,从而压低长端国债收益率,为市场提供流动性。

量化宽松的标志性有两个,第1个是面对长期国债的购买,第2个是过量的提供流动性。比如说现在市场上缺100块钱量化宽松,要通过持续的注入流动性,为市场提供1000块钱甚至更多。所以说量化宽松是一次非常宽松的操作。

但是提供流动性本身却有很多种方式,比如说最近为了弥补美元流动性短缺的情况,美联储采取了购买短期债券的操作,这也是扩张资产负债表,同样是释放流动性,但是与量化宽松却有着本质的区别。

一方面购买短期债券意味着债券会有到期的情况,这样提供的流动性相对短期不像量化宽松购买10年期国债那样为市场提供了持续稳定性的流动性。另一方面购买短期债券目标是重新扩张资产负债表,弥补美元流动性短缺,比如说现在市场上有100美元的短缺,那么美联储只会购买100美元的债券,而不会过量购买,这与量化宽松有着非常明显的区别。

不过这两者之间在某种情况下会互相转化,比如说美联储的扭转操作就是卖出短期国债,购买长期国债相当于进行了长期国债的购买,也就是量化宽松,这就是为什么市场对于08年危机之后美联储采取了量化宽松有不同次数的认知的原因,因为第4次量化宽松就是通常所说的卖短买长。另一方面,如果购买短期国债的行为持续时间比较长,到期的国债继续用于购买的话,那么实际上本质上也是为市场注入了持续的流动性,与量化宽松的作用就相对来说趋同了。

货币宽松被市场认为是经济发展的强心剂,具体的影响体现在两个方面:

第一, 不管是从价宽松还是从量宽松,都会增加货币流动性,降低融资成本,刺激投资消费,从而刺激经济走强。2008年,美国经济危机后,美联储先降息到零左右,然后又进行量化宽松,市场迅速反应,到2009年左右,很快各项经济指标开始回暖,这和当时美联储主席伯南克果断的货币宽松政策有很大关系。

第二, 提高资产的价格。货币宽松就相当于给旱田里面注水,如果灌溉的好,那麦子就会茁壮,但是如果控制不好,水就会流向其他地方。央行加大货币供应流动性,是没有办法控制货币方向的,可以流向实业,也可能去搞投机,买股票、债券等等, 提高资产价格。

所以,无论是从价宽松还是从量宽松,都会刺激经济,提高资产价格,增加货币流动性。

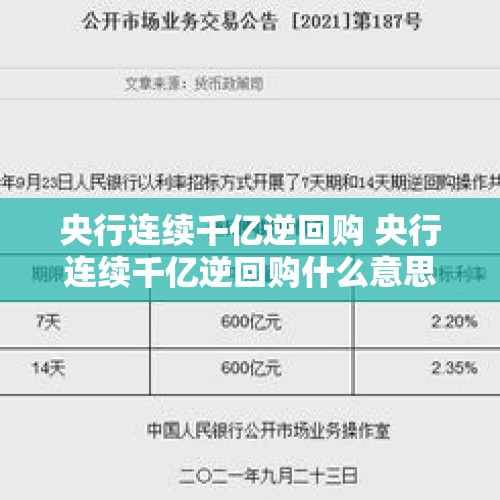

量化宽松也就是QE和提供流动性都是央行向市场注入流动性,但还是有区别的,QE是央行在市场购买中长期国债,增加基础货币投放,等于是间接的印钞,也就是央行印钱购买财政部发行的债券。表现为央行负债表负债增加。提供流动性则不同,可以是通过逆回购和MLF、SLF等方式投放流动性,但也包含通过QE提供流动性。

目前美联储提供流动性不是购买中长期国债的方式,虽然对应美联储负债表扩大,但不是新的一轮QE。

周五(12月13日)凌晨,纽约联储发布了最新的“回购操作声明 ”纽约联储将继续每周两次提供为期两周的定期回购操作,其中四次跨年度。此外,还将提供另一项期限较长的跨年回购操作,单这一项就至少为市场注入500亿美元。

12月下半月的回购操作计划总计3650亿美元;

12月16日将进行最高500亿美元的32天期操作;

其他操作期限从13天到15天不等,最高规模350亿美元,

12月30日开展1天期750亿美元的远期结算操作,12月31日结算,1月2日到期;

12月31日和1月2日的隔夜操作规模提高至至少1500亿美元,以便顺利度过跨年流动性“转折”时期。

非常明显,这都是短期的流动性投放,而QE是没有期限的长期流动性投放,回购这是一种救急,是一种央行的资金出借,而不是鼓励开支和借贷。目的是平缓市场短期利率波动。机构获得资金以后,到期就需要归还央行、

购买国债的QE。只要央行不抛售,就没有期限了。这一点是不同于回购的 地方。

到此,以上就是小编对于央行连续千亿逆回购的问题就介绍到这了,希望介绍关于央行连续千亿逆回购的1点解答对大家有用。

还没有评论,来说两句吧...