本报记者 秦玉芳 广州报道

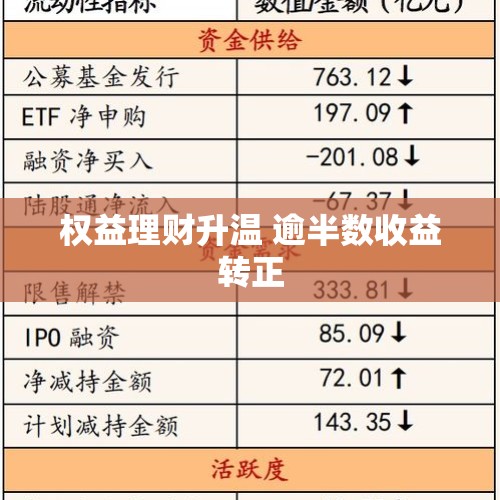

随着一系列超预期政策“组合拳”的陆续实施,自10月份以来权益市场迎来了显著反弹,含权(包括混合类和权益类)理财产品业绩表现快速回暖,频频出现成立以来两位数回报率。济安金信基金评价中心的数据显示,截至9月底,半数权益类理财产品近一年净值收益为正。

与此同时,理财机构也在积极布局含权产品。普益标准数据显示,9月24日至10月12日期间的新发产品达到26款,新发混合类理财产品业绩比较基准率持续回升。

市场人士分析认为,新政策的出台必然对银行理财公司的资产配置和产品结构产生影响,未来随着资产价格回升,银行理财的含权类产品体系和权益类资产的配置比例都将有更大的增加空间;不过,当前权益市场依然持续震荡,投资者需明确自身的风险承受能力,做好多元化资产配置以及风险与收益的平衡。

高含权理财回报率屡破两位数

普益标准在最新研报中指出,高含权(混合类和权益类)理财产品近一月收益率与上证指数近一月涨跌幅在多数时间呈现“同涨同跌”趋势,反映出高含权理财产品与权益市场表现息息相关。

普益标准研究员张璟晗表示,从过往业绩表现来看,市场低迷时含权理财产品净值也出现不同程度的下滑,权益产品2022年与2023年的整体表现告负,年度收益率连续两年跌破-10%,波动率居高不下;9月24日以来随着市场反弹,混合类和权益类理财产品的收益也出现了明显回升,多款产品9月以来年化收益率超过30%。

济安金信基金评价中心助理研究员王昊宇指出,根据济安金信基金评价中心的数据,截至9月底,半数权益类理财产品近一年净值收益为正,9只产品近一年收益超过10%。

Wind数据显示,截至10月30日公布最新净值的146只权益类理财和混合类理财产品中,有92只产品最新单位净值超过1,其中一款混合类产品单位净值达到2.9;从业绩表现来看,60余只成立以来回报率超过5%,其中成立以来回报率超过10%的就有35只。

王昊宇表示,9月下旬出台的利好政策带动权益市场显著回暖,扩张性货币政策和财政政策推动国内经济恢复,相关收益行业或是未来市场的主线。

河南泽槿律师事务所主任付建认为,整体来看,目前权益类理财业绩表现较好,取得两位数收益的理财产品数量不少,相比上半年,理财公司对权益资产的配置策略更加积极,加大了对权益资产的配置比重。付建表示,当前,那些具有成长性、创新性的科技、消费等行业的权益类资产更受关注,下一步值得重点关注的方向包括科技、消费、医药等行业的优质企业。

随着业绩的快速回暖,理财机构对含权理财产品布局也愈加积极。

普益标准数据显示,9月新发的混合与权益类产品数量创下年内新高,突破了50款,其中9月24日—10月12日期间的新发产品达到了26款。

新发产品业绩比较基准也在回升。普益标准数据显示,2024年10月21日—27日新发混合类产品的平均业绩比较基准达2.85%,环比上涨0.14个百分点。

王昊宇认为,受近年来宏观经济走弱、市场持续疲软影响,权益类理财产品规模持续萎缩。9月底各项新政策陆续出台提振市场信心,10月18日央行也正式开启证券、基金、保险公司互换便利(SFISF)操作,预期的增量资金入市可能会影响银行理财产品的布局。“具体来看,各银行理财管理机构可能会积极增加权益类产品的发行数量,尤其是各大行的理财公司会在权益类产品上争取形成自身的比较优势。”

中信建投在研报中指出,9月24日以来,各项新政策出台必然对银行理财公司的资产配置和产品结构产生影响,主要体现在三个方面:增发混合类和权益类产品;提高权益资产配置比例;增加公募基金的配置,提高股票型和混合型基金的占比。

从产品端看,中信建投分析认为,目前各个理财公司混合类和权益类产品规模和占比较小,预计随着未来资产价格回升,理财公司需要增加混合类产品和权益类产品发行,提高产品的募集规模,通过业绩比较基准的回升来吸引投资购买,确保理财规模的稳步回升。根据测算,中信建投认为,未来混合类产品的增量空间在1万亿—2万亿元,权益类产品的增量空间在1万亿元左右。

此外,王昊宇还强调,目前市场已经逐步展现出对优质资产的重视,特别是那些具备成长潜力和稳定收益的权益类资产,因此,理财产品管理机构需要尽快提升自身在权益资产投资方面的投研能力和风控水平来匹配投资者的投资理财需求。

“固收+权益”产品仍待丰富

权益资产配置热度持续升高的同时,越来越高的波动风险也备受市场关注。

王昊宇指出,随着各项利好政策出台,资金对于权益市场中长期走势保持相对乐观态度,所以投资者可考虑适当增加含权的理财产品配置。但当前市场环境下,股市波动可能加大,投资者需要充分评估自身的风险承受能力后选择合适的产品进行投资。

“含权量较高的混合类与权益类理财产品净值在短期内的涨跌幅度存在远超固定收益类理财产品的可能,意味着投资者在享受潜在高额收益的同时,也面临着显著的潜在资本损失。投资者需明确这类产品的风险水平是否契合自身的风险承受能力,避免非理性投资。”普益标准研究员黄诗慧指出。

黄诗慧认为,投资者需合理评估自身风险承受能力,客观看待权益市场近期走势。尽管短期表现强势,权益市场从反弹走向反转仍然需要经济基本面改善的支撑。在其看来,此前在几轮预期内“存量”政策刺激下,市场情绪并未经历有效扭转,中长期权益市场的走势很大程度上仍将取决于政策是否落实以及后续经济基本面的改善与否,未来货币与财政政策的逆周期调节力度,以及相关“细节政策”的进一步落实值得关注。

盈米基金研究员李兆霆也强调,当前股票市场投资情绪较为高涨,投资者需要注意高风险高收益的特征是否符合自身投资需求,对于风险承受能力较弱的投资者需要更多考虑权益类资产配置的比重,对于风险承受能力较强的投资者则可适当参与至权益类资产投资中。

对于投资者来说,做好自身风险承受能力评估的同时,也需要加强多元化配置,平衡风险与收益。王昊宇认为,投资者可以适当保持资产配置的多元化,除权益类资产外,还可在大类资产上选择现金、债券、海外资产等多重类型产品,以实现风险的分散和收益的均衡。

此外,付建还表示,当前投资者需要关注市场趋势、企业基本面、风险控制、资产配置等方面,并根据市场变化及时调整投资策略。“同时,投资者也需要加强自身投资知识和风险意识的提升,以更好地应对市场变化。”

不过,尽管投资者风险偏好上升,但整体来看,相比热度不减的高含权产品,稳健型理财仍是投资者配置的主流产品类型。

普益标准数据显示,截至2024年8月末,银行理财市场存续规模为29.63万亿元,其中,混合类产品存续规模为0.59万亿元,占比为1.99%,权益类产品规模只有0.03万亿元,仅占比0.11%。固收类产品依然是银行理财产品结构的主力军。

含权的固收类产品正在成为投资者关注的新趋势。张璟晗指出,“固收+权益”产品既为稳健型投资者保留了把握潜在收益的可能性,也为有参与权益投资愿望但风险厌恶的投资者提供了抵御市场波动的保障,展现出更为均衡的收益风险特征,或是当下稳健型投资者参与权益市场的佳选之一。

从业绩表现来看,普益标准数据显示,2024年以来,截至9月20日,混合类产品今年以来年化收益率达1.22%,权益类产品收益仅有-11.64%,权益类产品的最大回撤也超过了17%。相比之下,“固收+权益”产品的前三季度整体年化收益率均超过2.80%的同时,波动率维持在0.10%以下。

张璟晗指出,未来在差异化竞争驱动下,以稳为主的理财公司料将加大“固收+权益”类产品的研发力度,为投资者提供更为多元的选择。

还没有评论,来说两句吧...